Predikční úkol

Nas pristup k predikovanie ocakavanych vynosov nejakej firmy i by sa dal zapisat vo všeobecnosti nasledovnou rovnicou.

Et(rit+1)=g*(zit)

Tato rovnica hovori, ze ocakavany (Et(.)) vynos firmy i za najblizsie obdobie t+1 (rit+1) na základe informácii dostupnych v case t (t.j. súčasnosti) zavisi na charakteristikách danej firmy i v súčasnosti. Funkca g*()kombinuje/vazi jednotlive charakteristiky do finalnej predikcie a v praxi ide o sofistikovany predikčný model strojoveho ucenia. Strojove ucenie s ľudskou tvárou najdete popisane tu.

Cielom je byt schopny co najpresnejsie predpovedat buduce vynosy. To sa lahsie povie/napise ako spravi. Financne vynosy su notoricky zasumene, tzn. tazko odlisitelne od nahodnej prechadzky. Tento fakt bol zodpovedný, ze dominantný názor pred 50mi rokmi v akademickej obci bol, ze financne vynosy su nepredikovatelne. Za tu dobu sa veľa zmenilo a sucasny konsenzus hovori o limitovanej prediktabilite.

Klucove otazky ohladom prediktability budúcich výnosov a teda pre akukolvek investicnu strategiu su:

- Ake informacie/charakteristiky brat v uvahu?

- Ako ich zkombinovat?

Ake informacie ma teda zmysel pouzivat? Akademicka literatura za posledných 40 rokov identifikovala 100ky charakteristik firiem, ktore su asociovane s vyssimi (nizsimi) budúcimi vynosmi akcii. Prikladom takejto charakteristiky je napr. pomer cena-zisk , rast aktiv, alebo pocet zobchodovanych akcii za den.

Prečo by mali niektore akcie vynasat viac ako ine iba kvoli tomu, ze maju rozdielne charakteristiky? Hlavne akademiou ponukane vysvetlenia sa tykaju rizika, nedokonalosti na trhu a iracionalneho spravania investorov.

Co sa rizika tyka, peknou ilustráciou toho ako charakteristika firmy určuje jej rizikovost je napriklad jej celkove zadlzenie, ale aj napriklad velkost jej marze. Investori požadujú vyssiu kompenzaciu za držanie rizikovejších akcii a sucasna kapitalizacia firmy teda odzrkadľuje jej rizikovost.

TODO: nedokonalosti trhu (market frictions)

Alternativnym vysvetlením je, ze investori maju tendenciu iracionalne preceňovať niektore firmy, napr. tzv. “lottery stocks”, a zaroven podceňovať ine firmy. Tato iracionalita vedie k cenam ktore plne neodzrkadluju hodnotu firmy a vytvárajú potencial pre arbitraz.

Napriek tomu, ze akademicka debata ohľadom zdroja rozdielov vynosov napriec akciami nie je uzavretá, to podstatne je uvedomit si, ze statisticke vztahy na ktorých je postavená naša strategia nestoja vo vzduchu ale odzrkadluju skutocne, ci uz ekonomicke alebo behaviorálne vztahy na financnych trhoch.

Aku formu tieto vztahy maju? Štatistika a strojove ucenie su nastroje, ktorými tieto vztahy vieme zachytiť.

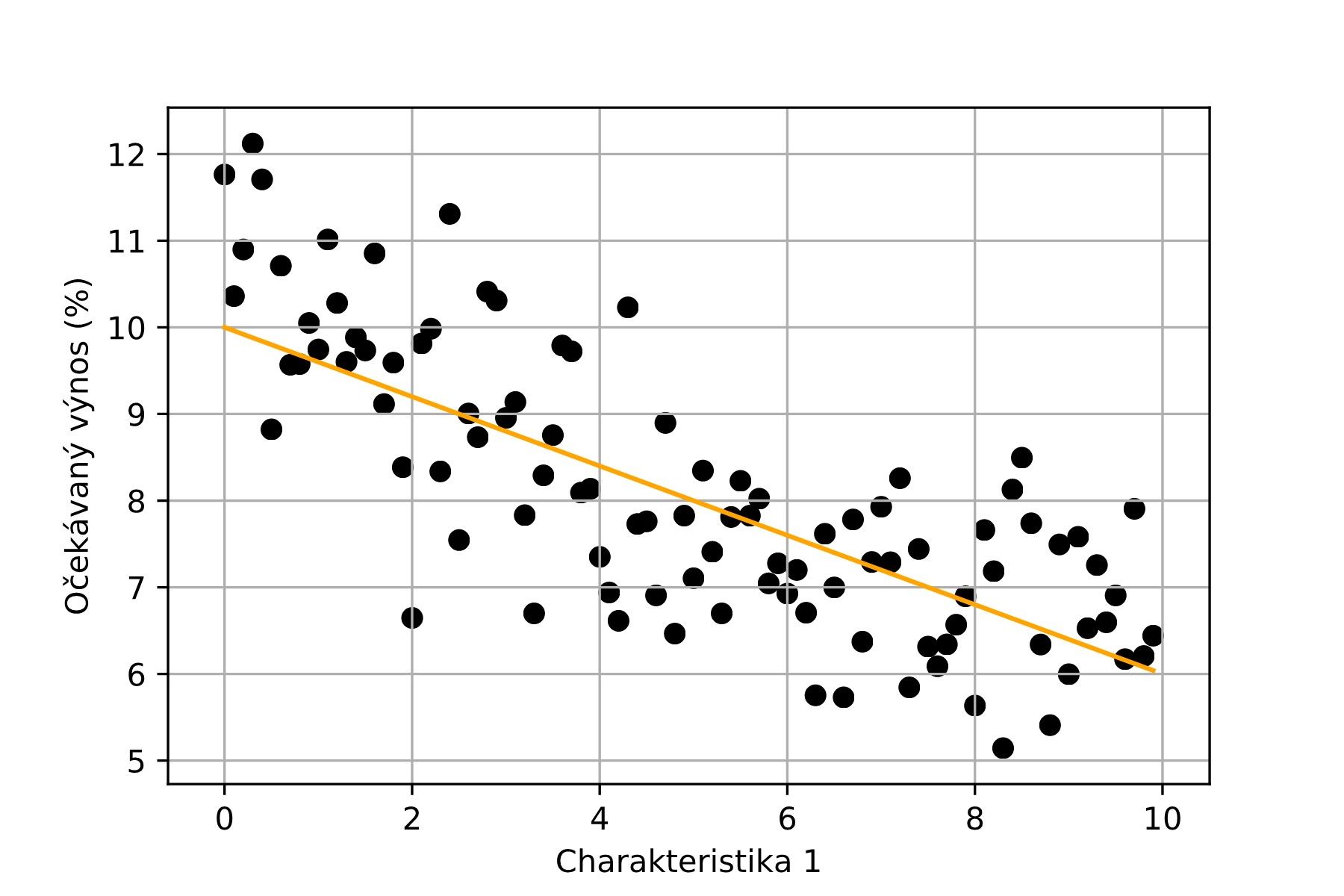

Prikladom asi najjednoduchšieho vztahu by bola situacia, kedy vynosy firiem závisia iba na jednej charakteristike a to este aj linearne, dalo by sa to zapisat aj nasledovne:

Et(rit+1)=λtzit

Vztah medzi charakterikou zit a buducim ocakavanym vynosom firmy i je urceny velkostou a znamienkom koeficientu λt. Prikladom by bolo zobrat napriklad pomer cena akcie / zisk firmy (P/E) ako charakteristiku. Na to aby sme zistili, aky je koeficientλitby sme zobrali všetky historicky dostupne pozorovania, t.j. rôzne firmy v roznych casoch, a pomocou regresni analyzy odhadli znamienko a velkost tohoto koeficientu. Graficky by sa to dalo znazornit nasledovne:

Idea popisat vynosy firiem iba jednou charakteristikou sa moze zdat absurdna, avsak jeden z prvych teoretických modelov ocenovania aktiv, capital asset pricing model (CAPM) predpisuje prave podobnu situaciu, kde buduci vynos akcie závisí na jej bete (β). β reprezentuje sensitivitu/citlivost akcie na pohyby trhu. Firmy citlivejsie na pohyby trhu, take co padaju viac ked trh pada a taktiez rastu viac ako trh, ked trh rastie by (podla CAPM) mali mat vyssi vynos, kedze su rizikovejšie. Napriek tomu, ze teoreticke zaklady tohto modelu su velmi elegantne, v skutocnosti nema prilis velku empiricku oporu.

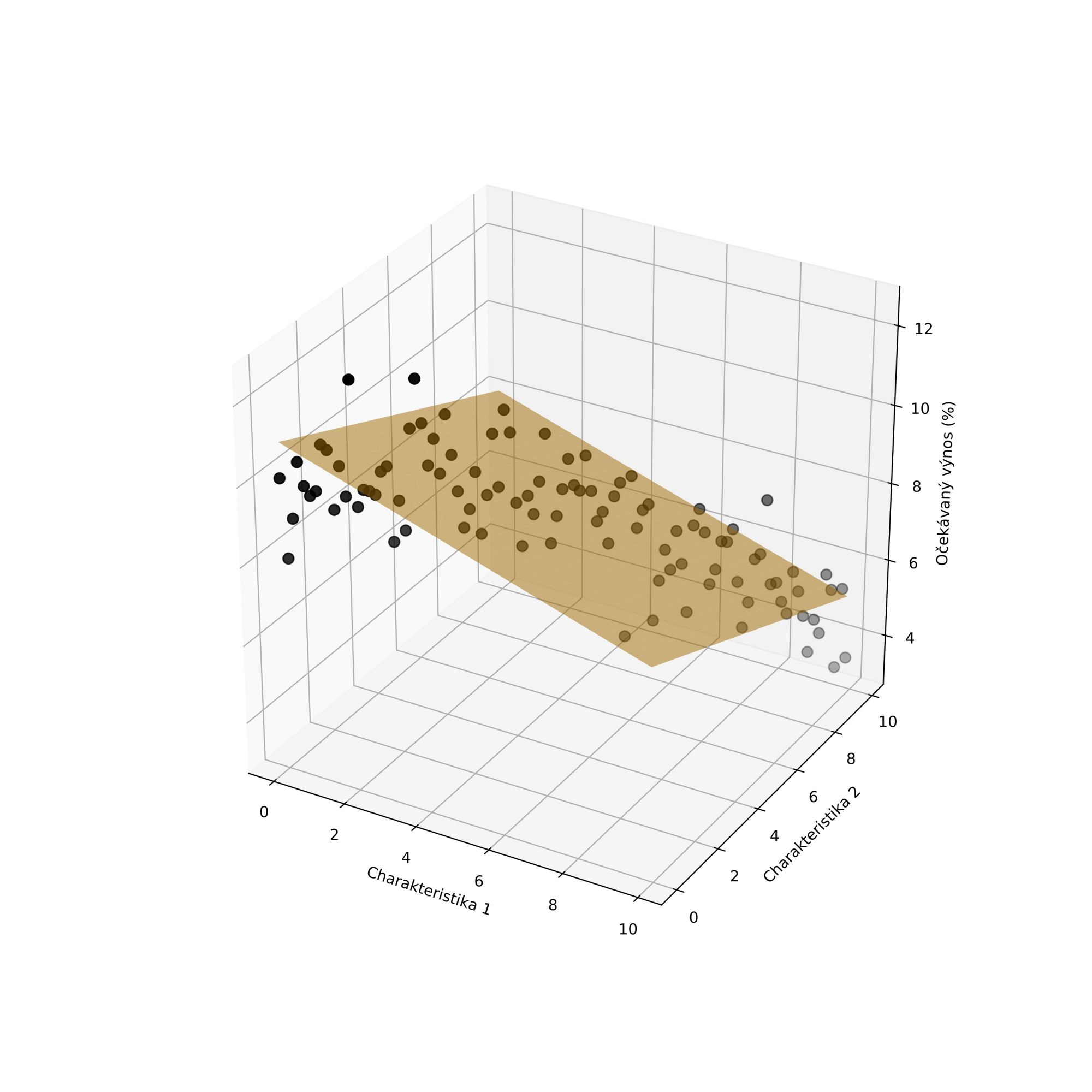

Zahrnut dalsie premenne okrem β je prirodzeným pokusom o zlepseni. S větším možstvím proměnných jsme schopni lépe vysvětlit komplikovanější data.

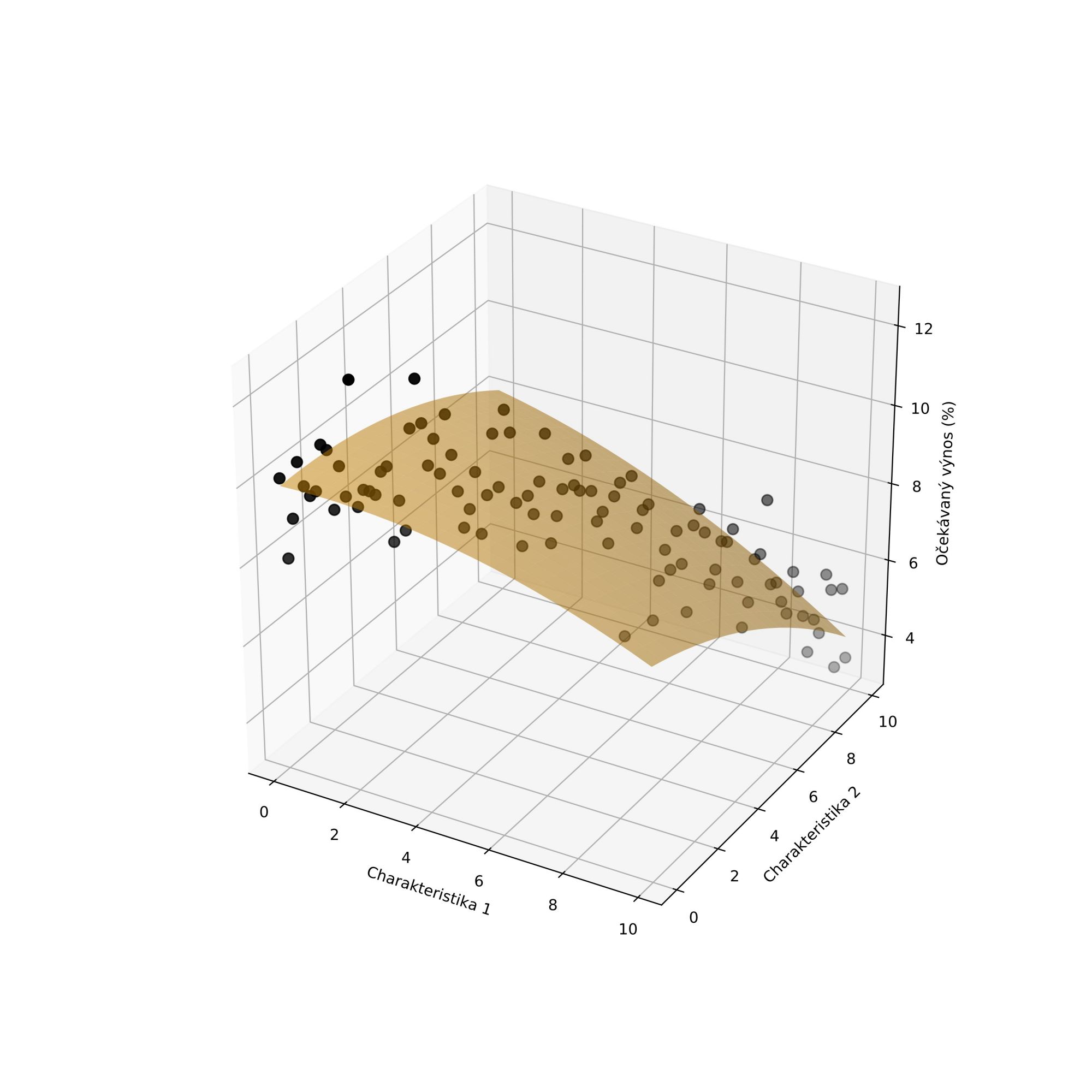

Dalším zlepšením je dovolit, aby vztahy mezi charakteristikami nebyly lineární, jako je tomu u lineární regrese a jejích penalizovaných kolegyň (Ridge, Lasso a Elastic Net). Ty umožňují zachytit pouze lineární vztahy mezi charakteristikami.

Et(rit+1)=λt1zit,1 + ... + λtkzit,k = ∑kλit,kzit,k

Svět akcií se ale ukazuje být složitější, než je takováto jednoduchá rovnice. Proto můžeme výrazně zlepšit naši predikční schopnost, když umožníme našemu modelu tuto komplexnost světa akcií (nelinearitu) zachytit.

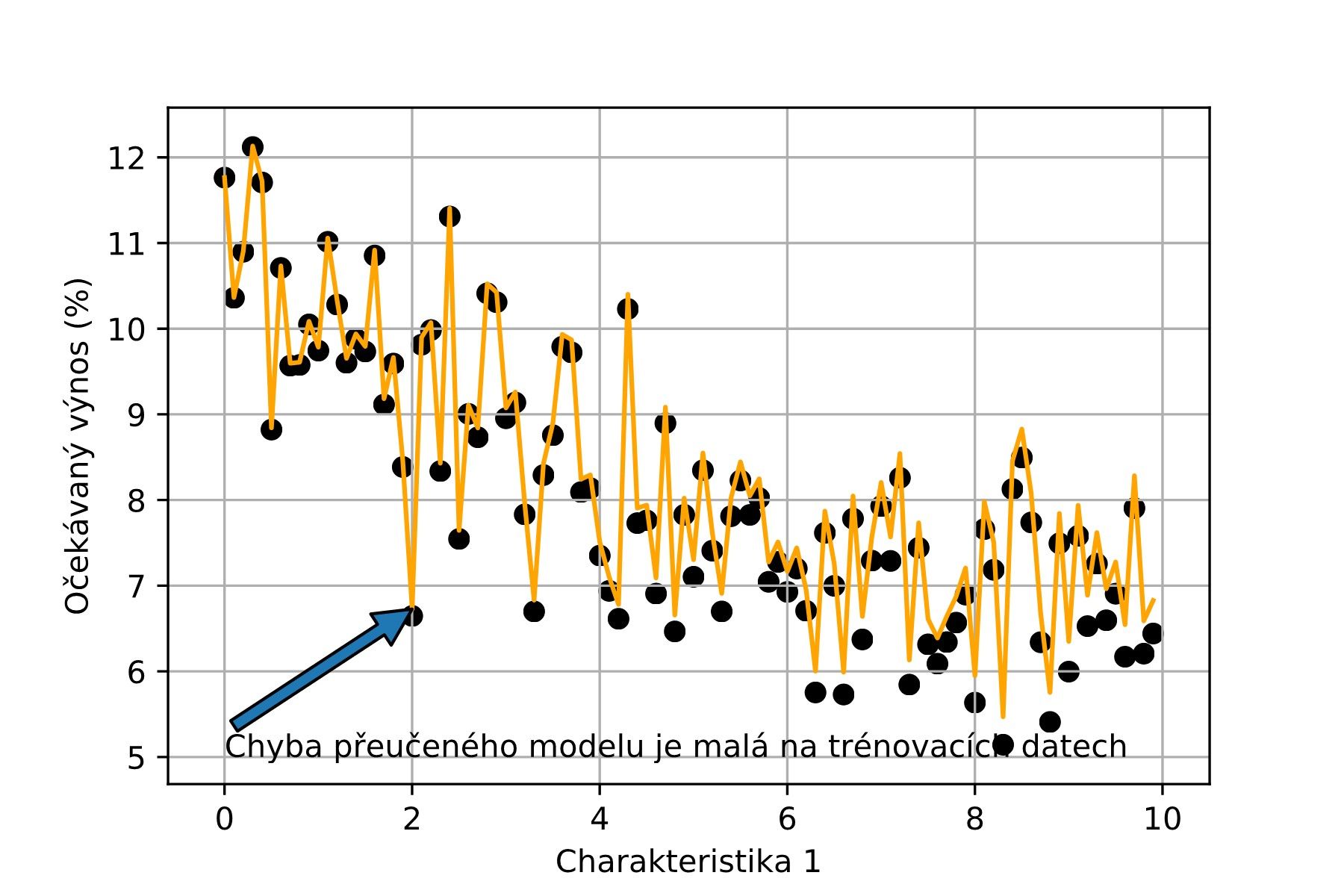

Zahrnutie velkeho mnozstva charakteristik a zahrnutí nelinearit je ale dvojsečná zbraň. Může totiž vést k takzvanému přetrénování nebo přeučení, anglicky overfittingu. Cim viac premenných mame, tym lahsie (na datach, ktore model dopredu videl) je vysvetlit akykolvek pohyb v datach. Cílem tedy není dostáhnout perfektního vysvětlení dat, která máme, ale najít v nich systém, který platí obecně, tedy i pro budoucnost. Našim cílem tedy je, aby model takzvaně dobře generalizoval.

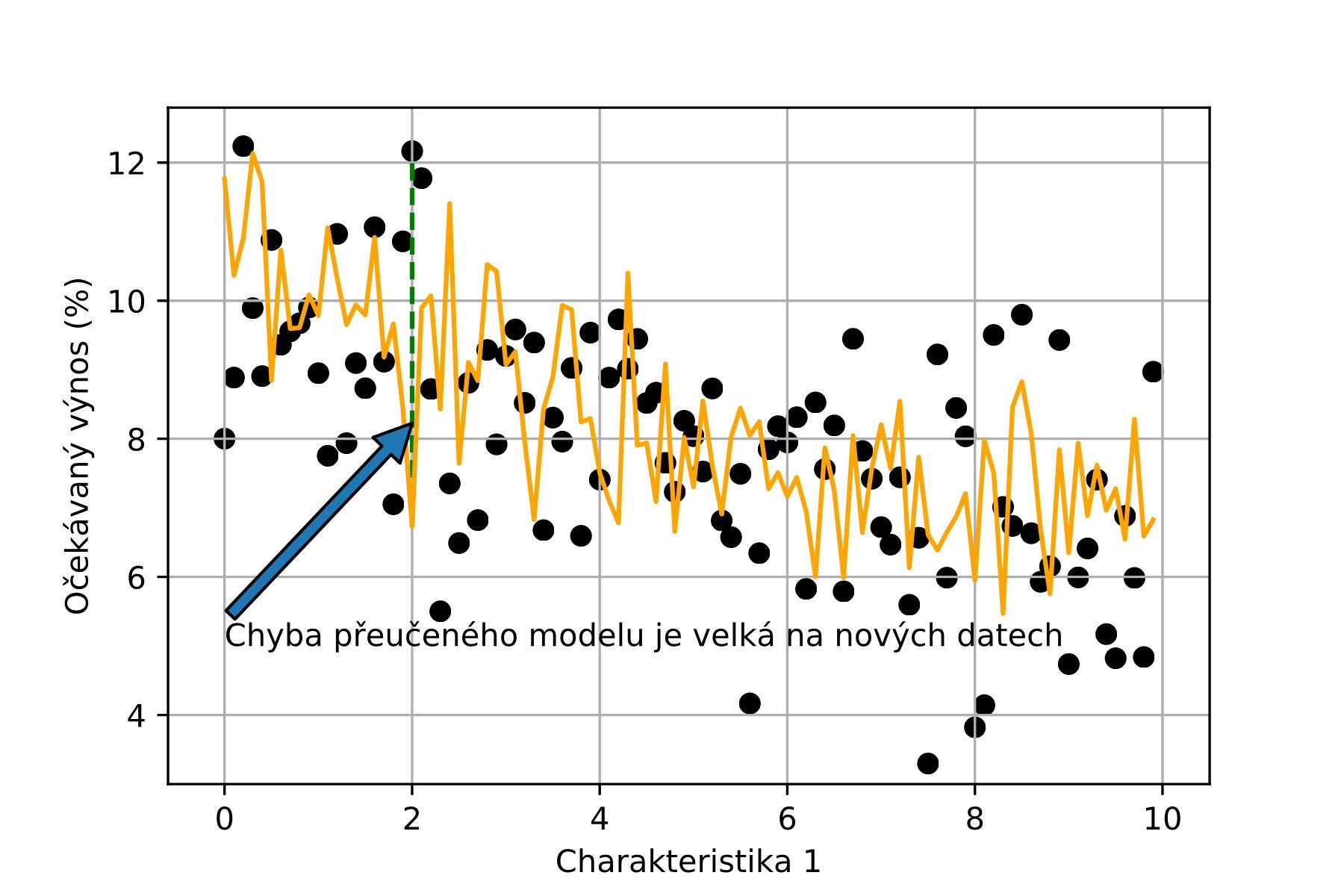

Příklad přetrénování ukazují tyto grafy. Tento model výborně vysvětluje data, která dopředu viděl (rozdíl mezi oranžovou křivnou a černými body je malý).

Když se ale ten samý model použijeme k predikci hodnot pro příští měsíc (za použití nových dat, která model předtím nikdy neviděl), vidíme, že jeho chyba je velká (máme tu samou oranžovou křivku jako v předchozím grafu - stejný model, ale ta předpovídá výnos (černé body) velmi špatně. Naše predikce výnosů by v takovém případě byly úplně vedle!

John von Neumann, znamy matematik, fyzik, statistik, raz na marko odhadovania modelov na datach povedal:

”So 4 parametrami dokazem fitnut slona a s 5 ho donutim vrtiet zadkom.”

Naštěstí existují způsoby, jak se proti přetrénování (hledání “slonů, co vrtí zadkem”), bránit. Používá se k tomu například cros-validace a regularizace. Tyto metody zajišťují, že se naučíme dostatečně komplexní informaci, abychom popsali komplikovaný svět akcií, ale zase ne příliš komplexní., abychom se zbytečně pletli při predikování. Zajišťují tedz, že si informací vezmeme “tak akorát”. Chcete vědět blíž, jak to děláme? Kontaktujte šéfa naší strategie.

Chcete vědět více? Zeptejte se nás.

Chtete vědět detailněji, jak se jde bránit falešné korelaci? Jaké modely strojového učení používáme? Nebo jak sestavit portfolio tak, aby pracovalo ve váš prospěch podobně, jako hody nevyváženou mincí? Neváhejte kontaktovat našeho šéfa strategie.

Martin Hronec

Head of strategy Pravda Capital

Martin zodpovídá za celou strategii fondu. Dále aktivně pokračuje ve výzkumu a často hovoří na akademických konferencích po celém světě. Martin se stal partnerem společnosti Pravda Capital v roce 2018.